Anul 2020 s-a încheiat, așa că putem începe să facem bilanțul și, mai ales, să vedem ce plăți mai avem de făcut în contul anului trecut. În această din urmă categorie se încadrează și taxele datorate bugetelor de stat, în special cele cu frecvență anuală. În cazul persoanelor fizice, este vorba de declarația unică privind impozitul pe venit și contribuțiile sociale datorate de cei care obțin venituri, de regulă, extra-salariale. La aceasta au intervenit o serie de modificări chiar la finalul anului 2020, cea mai importantă fiind cea referitoare la decalarea termenului de depunere. Dar mai sunt și alte aspecte care trebuie clarificate în perioada următoare.

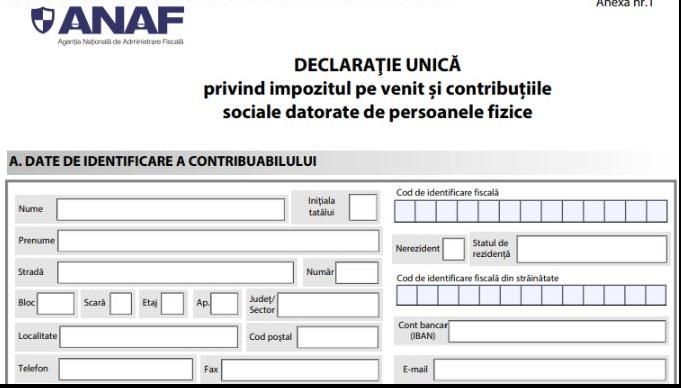

Declarația unică a fost introdusă în anul 2018, an în care s-a și depus pentru prima dată (pentru veniturile obținute în anul anterior și pentru veniturile estimate a fi obținute în anul curent) și trebuie avută în vedere de către persoanele fizice care obțin, din România și/sau din străinătate, venituri precum cele din investiții, chirii, activități independente, drepturi de proprietare intelectuală, activități agricole etc. Inițial, termenul de depunere a declarației anuale și, implicit, pentru plata obligațiilor fiscale aferente a fost stabilit la data de 15 martie a anului următor celui în care s-a obținut venitul. Însă, în fiecare din anii care au trecut de atunci, acest termen a fost prelungit, uneori chiar și de mai multe ori.

Termenul se amână, dar anumite aspecte se complică

Prin Legea 296/2020 de modificare a Codului Fiscal, publicată în Monitorul Oficial la final de an, noul termen de depunere a declarației unice este restabilit la data de 25 mai a anului următor celui în care se obțin veniturile, valabil mulți ani înainte de introducerea declarației unice.

De asemenea, de curând a fost stabilit și salariul de bază minim brut garantat în plată pentru anul 2021, la 2.300 de lei, utilizat la calcularea plafonului pentru plata contribuțiilor sociale aferente veniturilor estimate a fi obținute în anul curent. Nu în ultimul rând, recent a fost publicat și noul formular al declarației unice, care conține noutăți, inclusiv în legătură cu indemnizațiile primite de către alți profesioniști (avocații, persoanele care obțin venituri din activități independente, drepturi de proprietate intelectuală etc.), în cursul anului trecut, din partea statului român în contextul pandemiei COVID-19.

Ca prim pas, este recomandat contribuabililor să își pregătească din timp documentele necesare și să își clarifice rezidența fiscală, pentru a verifica dacă au obligația să depună declarația unică și pentru ce tipuri de venituri. În acest scop este necesară o analiză ce are în vedere mai mulți factori, însă, în linii mari, este important de luat în calcul că doar rezidenții fiscali români trebuie să își declare aici veniturile obținute din orice sursă (din România sau din străinătate), în timp ce nerezidenții trebuie să declare doar veniturile obținute în România.

Rezidența fiscală necesită o atenție sporită anul acesta, mai ales în cazul persoanelor a căror situație s-a schimbat din cauza restricțiilor impuse de pandemia de COVID-19. Mai exact, sunt de interes și ar trebui analizate aspecte precum modul de lucru – țara din care au lucrat, pentru ce perioadă, localizarea familiei etc., întrucât acestea pot avea impact asupra rezidenței fiscale și, implicit, asupra obligațiilor fiscale din România.

Așadar, chiar dacă termenul a fost prelungit, în teorie, contribuabilii ar avea toate motivele să înceapă să pregătească depunerea declarației unice din timp, pentru a evita frenezia și aglomerația din preajma termenului limită și pentru a beneficia de eventualele bonificații. Însă au la dispoziție toate informațiile de care au nevoie?

Sistemul de bonificații....

Odată cu introducerea declarației unice, a fost prevăzut și un sistem de bonificații, pentru depunere online și/sau plata la timp sau chiar anticipată a obligațiilor fiscale. Acesta însă nu a fost suficient de clar și a cauzat complicații pentru contribuabili. Așadar, autoritățile trebuie să stabilească reguli clare în această privință, care să rămână valabile pe termen lung și să fie cunoscute de la începutul fiecărui an fiscal.

Spre exemplu, inițial, bonificațiile au fost prevăzute în anul 2018 doar pentru veniturile estimate pentru anul respectiv, 5% pentru depunerea online a declarației și 5% pentru plata anticipată a impozitelor datorate, până la 15 decembrie 2018. Pentru 2019, nu mai erau prevăzute bonificații, dar acestea au fost reintroduse în 2020, prin intermediul OUG 69/2020, care a prelungit și termenul de depunere a declarației unice aferente anului 2019. De data aceasta, bonificațiile vizau îndeplinirea la timp a obligațiilor fiscale declarative și de plată pentru anul 2019.

Astfel, s-a acordat o bonificație de 5% din valoarea impozitului și a contribuțiilor sociale aferente anului 2019, dacă acestea erau stinse integral – prin plată sau compensare – până la data de 30 iunie 2020. În plus, se acorda o bonificație suplimentară de 5%, dacă declarația unică era depusă prin mijloace electronice până la aceeași dată. Aceasta din urmă era condiționată de plata taxelor aferente. Practic, dacă obligațiile fiscale erau stinse în termenul prevăzut, însă declarația unică nu era depusă prin mijloace electronice, contribuabilul beneficia doar de bonificația de 5%, pentru plata taxelor în termenul prevăzut.

Bonificațiile acordate au fost bine-venite și, cu siguranță, apreciate de contribuabili, însă au creat complicații pentru cei care au depus declarația și au plătit taxele înainte de intrarea în vigoare a ordonanței, respectiv 14 mai 2020 (având în vedere că primul termen de depunere fusese 15 martie 2020 ulterior prelungit la 25 mai 2020 și apoi la 30 iunie). Și aceia au putut beneficia de bonificații, însă pe baza unei declarații rectificative, care, dincolo de costul de conformare, a dus și la aglomerarea sistemului de depunere online a declarațiilor aproape de termenul limită, cu impact inclusiv asupra celor care, prin depunerea timpurie, încercaseră să evite această situație.

În urma unei declarații rectificative (care poate avea mai multe motive, nu doar obținere bonificațiilor), de regulă, rezultă sume pe care persoana în cauză urmează să le recupereze, fie prin compensare, fie prin restituire. Însă dacă optează pentru restituire, va constata că aceasta este o procedură încă greoaie și consumatoare de timp. De asemenea, încă există situații în care bonificațiile apar în fișa plătitorului ca sume neplătite, pentru care se aplică dobânzi și penalități. În astfel de cazuri, reconcilierea din oficiu de către autoritățile fiscale ar simplifica acordarea bonificațiilor atât pentru administrația fiscală, cât și pentru contribuabil. Din păcate, acest lucru se întâmplă rar, iar o astfel de situație se rezolvă, în practică, cu deplasarea contribuabilului la administrația fiscală, unde trebuie să justifice acele restanțe, care, de fapt, sunt bonificațiile care i se cuvin pentru că și-a îndeplinit obligațiile declarative și/sau de plată la timp sau chiar anticipat.

....ar trebui să fie mai predictibil

Începând cu acest an, conform OUG 69/2020, contribuabilii vor beneficia de bonificații de maximum 10% din valoarea impozitului anual pe venit și a altor contribuții anuale. Detaliile cu privire la nivelul bonificației, condițiile care trebuie îndeplinite și procedura de acordare vor fi publicate în termen de 60 de zile de la apariția în Monitorul Oficial a legii anuale a bugetului de stat prin care se stabilește acordarea bonificațiilor, printre altele (prevede Legea 296/2020). Așteptăm așadar legea bugetului de stat pentru anul 2021.

Astfel, se pare că, începând din acest an, se clarifică anumite aspecte esențiale referitoare la depunerea declarației unice, și anume termenul standard de depunere și condițiile, dar mai ales momentul în care persoanele fizice vor ști dacă se acordă sau nu bonificații și cum pot beneficia de acestea.

În concluzie, pentru a ușura sarcina contribuabililor și a administrației fiscale și a spori gradul de încasare la buget din taxele aferente veniturilor prevăzute în declarația unică, este esențial ca termenul limită să se mențină, sistemul de bonificații să fie clar și ușor de aplicat, iar documentele și informațiile necesare să fie puse la dispoziția contribuabililor cât mai din timp, preferabil cât mai aproape de începutul anului fiscal, pentru a se evita depunerea pe ultima sută de metri. Altfel, cu siguranță, puțini contribuabili vor depune declarația unică și vor plăti taxele datorate la bugetul de stat înaintea publicării informațiilor cu privire la bonificațiile acordate anul acesta, luând în calcul complicațiile apărute anii anteriori.